现金流与净利润数据不匹配 180家上市公司“纸面富贵”面临兑现考验

本报记者 李亚男 吴奕萱

作为企业经营的“血液健康指数”,经营性现金流的增减变化,从一定程度上可以捕捉出公司“有钱”的真实性,而从目前已发布年报的上市公司数据来看,有一小部分公司的净利润“含金量”,需要打个问号。

据《证券日报》记者统计,截至4月15日收盘,在已披露的1787份年报中,超九成上市公司2021年盈利,不过,部分上市公司在营业收入及净利润双双增长的同时,经营性现金流却大幅降低,甚至为负数。

账面盈利,现金流为负,是否说明上市公司的盈利是“纸面富贵”而不是“真金白银”?多位业内人士在采访中表示,经营性现金流的好坏是决定企业盈利是“纸面富贵”还是“真金白银”的核心因素,不过,净利润真正的“含金量”还需结合资产负债表及行业等多方面来判断。

180家公司经营性现金流与净利润不匹配

Wind数据显示,在已披露经营活动产生的现金流量净额为负的329家上市公司中,180家上市公司业绩较上年同期实现正增长,即超过五成上市公司经营性现金流与净利润“不匹配”。

从行业来看,上述存在“不匹配”现象的上市公司主要集中在制造业,涉及化工、电子、机械设备等行业,多为重资产企业。

上述现象是否与行业有关?多位业内人士在采访中告诉记者,经营性现金流与净利润“不匹配”与行业有一定关系,不过,由于企业扩张发展、经营战略导致的多项财务数据异常甚至财务数据错配才是根本原因。

一名不愿具名注册会计师在接受《证券日报》记者采访时表示,企业净利润与经营活动产生的现金流量净额相差较大甚至背道而驰,往往与应收账款、存货甚至应收票据支付和融资造成的错配有关。如果企业需要投入更多的流动资金来保证收入扩张,净利润和经营性现金流会出现相反方向,不过,仍需结合企业经营状况进一步分析。

在上述经营性现金流与净利润“不匹配”的上市公司中,按净利润增幅来看,排在第二位的和晶科技净利润增幅达到了1119.87%,而其经营活动产生的现金流量净额为-459.03万元。排在第三位的沙河股份净利润增幅达到了709.81%,而经营活动产生的现金流量净额为-7248.2万元,较上年同期由盈转亏,与营业收入及净利润的大幅增长趋势“背道而驰”。

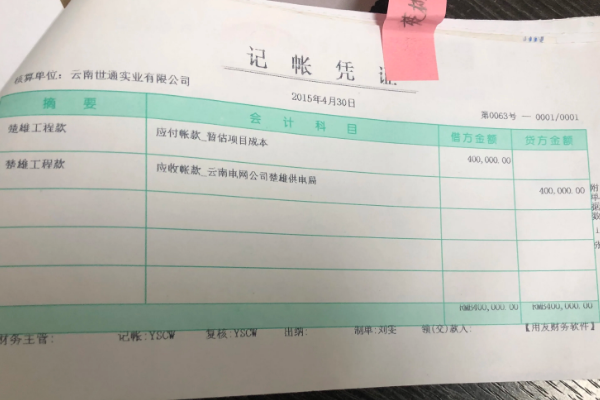

对于净利润与经营活动产生的现金流量净额的变动差异,沙河股份仅表示,报告期内工程款支出增加所致。对此,深交所4月13日下发了问询函,要求公司说明经营活动产生的现金流量净额为负且与营业收入、净利润变动趋势相背离的原因。

“白条利润”占比过高

经营性现金流与净利润不匹配的企业,往往会出现“白条利润”的情况,即净利润大部分是应收账款等纸面利润,而不是实实在在到手的“真金白银”。

在上述经营性现金流与净利润不匹配的156家非金融业上市公司中,有132家上市公司应收账款占净利润比重超过100%,有的甚至达到净利润的65倍。其中,按净利润增幅排名,净利润增长排名前十的上市公司中就有7家应收账款占净利润比重超过100%。

某上市公司财务人员表示:“近两期收入规模没有大的变化以及没有影响回款的突发事件,过高的应收账款对于企业来说就是‘白条利润’,不排除未来这些应收款中出现呆坏账而导致净利润调整减记。”

《证券日报》记者注意到,上述公司仍集中在制造业,涉及机械设备、电子、电气设备等领域。

“这种情况多集中在制造业,说明制造业因为竞争激烈和行业集中度不高,在交易中的谈判能力较弱,从而为导致制造业整个行业存在较大面积的赊销问题。”IPG中国首席经济学家柏文喜说道。

高禾投资管理合伙人刘盛宇告诉《证券日报》记者,每个行业、每家公司的结算方式都不一样,这是由行业长期形成的结算惯例所决定的,企业能够决定的更多是行业赛道的布局,和自身研发能力的提升。

“有的上市公司是该行业的绝对龙头,其对下游客户或者经销商具有绝对的话语权,下游会提前付款将其产品预订,可以实现利润与现金的很好平衡,但是有的行业竞争激烈,只能是先货后款的商业模式,这样就要注意净利润的含金量问题了,尤其是注意应收账款的坏账问题,可能报表上有利润,但是却收不到全额账款。”刘盛宇如是说道。

上述上市公司相关人员也告诉记者,“只有构建现金与利润的平衡关系,企业才能始终站在安全线上。分析利润时应注重当期赊销比例财务指标分析,加强应收账款的日常管理,加快企业资金回笼。”

三张表下隐性风险要警惕

企业经营性现金流与净利润不匹配,白条利润比重较大,那么这些上市公司就是纸面富贵吗?到底如何才能判断企业“含金量”?

“一方面要看账面利润规模和利润率,另一方面要看企业的资产构成中现金资产占比的大小以及现金流量表中经营性现金流的状况。”柏文喜说道。

刘盛宇告诉记者,“经营性现金流可以在一定程度上显示公司净利润含金量的情况,也可以考虑从企业自由现金流或股权自由现金流的角度考察上市公司的现金情况,与此同时,可以使用当年资产负债表上的应收账款和应收票据与利润表中营业收入的比例来判断企业净利润含金量。”

在业内人士看来,结合年报三张表,可以更好地理解上市公司的运作情况,更有可能从中发现企业隐藏的风险提示。

柏文喜向记者表示:“年报期间,投资者看现金流量表时,一方面要通过经营性现金流状况来判断企业主营业务的状况与可持续发展能力,另一方面还要从融资性现金流和投资性现金流状况来看企业以融资支持自身发展和维持企业流动性的能力,以及企业过往的投资能力与资本性开支的合理性,以此来判断企业自我发展能力和流动性管控能力。通过以上三个方面的综合判断,才能给出企业自身运行是否健康,发展是否可持续、真实的盈利能力如何等等。”

(编辑 孙倩)

海量资讯、精准解读,尽在新浪财经APP

问答百科

问答百科